需求量远超发行总量,DAI成DeFi借贷平台流通之王

时间:2019-11-07 13:07:55 热度:37.1℃ 作者:网络

过去的10月份,数字货币市场行情整体上下波动较大,受此影响二级市场做短线和波段的活跃度较高,对于 DeFi 借贷市场而言,会产生一定的利好影响,因为目前借贷平台除了“理财”属性之外,更多被用于“杠杆”,市场大幅震荡会直接刺激借贷需求的增加。

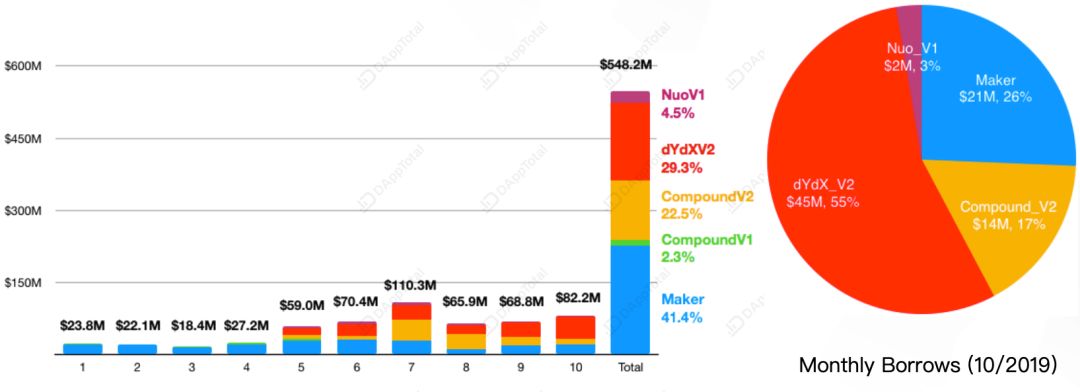

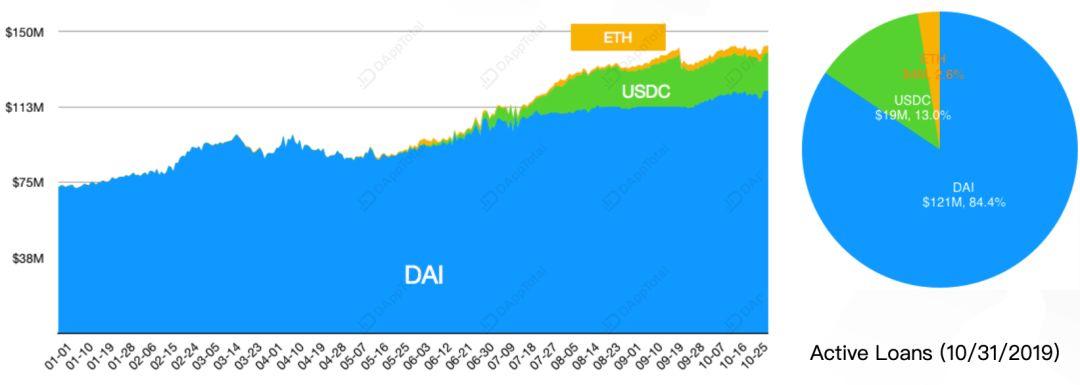

DAppTotal 针对5个主流的借贷产品,包括 Maker、Compound_V1、Compound_V2、dYdX、Nuo 的链上数据进行深度分析发现:10月份借出资产总计为8,220万美元,环比9月份增加了19.47%,借入资产总计为2.25亿美元,环比9月份增加了13.23%,未偿还贷款资产1.44亿美元,其中 DAI 占比84.4%,为1.21亿美元。

图示1:2019年 DeFi 项目每月借出量

图示2:2019年 DeFi 项目每月借入量

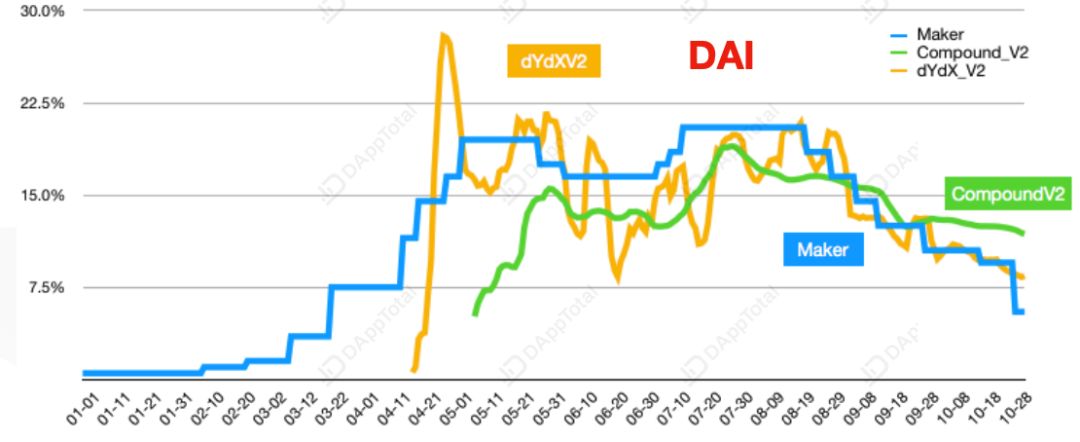

一、MakerDAO 借款利率降至5.5%低点

8月份以来,MakerDAO 自20.5%的利率高点,开始了前后7次的利率频繁借款利率调整,其中10月份共计进行了2次大调整,最终于10月28日将借款利率调整至5.5%的低点,已经回到今年3月份的利率水平。

图示3:2019年主流借贷平台利率变化图

经过此次利率的大幅调整,在主流几大 DeFi 借贷平台中,Maker 的借款利率已经远远低于 dYdX 和 Compound。对 Maker 而言,降低利率一方面能够稳定 DAI 的价格锚定至1美元,另一方面能够刺激用户抵押更多的 ETH ,进而产出更多的 DAI 以刺激 DAI 借出量的增加。事实上,据 DAppTotal 数据显示,10月份 Maker 平台中 DAI 的借出量为2,098万枚,较9月份新增加了61万个 DAI,可以感知到,借款利率对于资金的市场调节还是立竿见影的。

此前我们分析过,一旦几大主流平台借款利率存在差异之后,就会产生较大的套利空间。当 Maker 的借款利率处于低位时,用户自然会将更多的 DAI 借出然后存入 Compound、dYdX 等平台上以赚取利息。据 DAppTotal 数据显示,10月份 Compound 平台上的 DAI 借入量为3,379万枚,环比9月份增加了45.89%。不难看出,套利空间存在后,DAI 流入 Compound 的量级会明显增加。

二、换手率溢出的 DAI 成 DeFi 流通之王

我们从图四中可以看出,未偿还贷款的数字资产中DAI 的债务总量已达到1.21亿美元,占总流通资产的84.4%,排名第一位,排名第二位的是 USDC,总计1,900万美元,占总流通资产的13%。毫无疑问,DAI 已经成为 DeFi 借贷平台中的流通之王,成为 DeFi 平台中最受欢迎的借贷资产。

图示4:2019年未偿还贷款资产分布

不过,截至目前,DAI 的市场总供应量为9,991万枚,而未偿还数字资产中 DAI 的债务总量已达到了1.21亿美元,为何会溢出呢?DAppTotal 数据分析师认为,有两方面原因:

1)DAI 在借出时和应还时存在较大的价差,比方说,0.96美元借的 DAI 在还的时候却需要支付1.04美元,进而造成了 DAI 未偿还资产价值的溢出;

2)DAI 在跨平台的资产流通中被重复借出了。比如,小王自 Maker 借出1,000个DAI,存入了 Compound 借贷池,然后很快又被分割出500个 DAI 被小李借出去了,原本1,000个 DAI 就形成了1,500个未偿资产的统计。

未偿还资产中 DAI 的溢出,足以说明 DAI 在市场流通中的换手率和流通使用效率较高。

众所周知,11月18日,MakerDAO 即将上线多抵押 DAI,无疑 DAI 会成为各大数字资产在借贷平台流通的硬通货。目前9,991万个 DAI 已经接近1亿的供应量上限,相信随着市场对 DAI 需求的不断增加,DAI 的供应量还会再度扩大。因为换个角度来看,未偿还资产中溢出太多的 DAI 会存在同时提币兑付风险,相信 MakerDAO 会有下一步的拓展举措(提高 DAI 发行上限)。事实上,Maker过去一个月也进行了716万枚 DAI 的新增发,无论如何,DAI 在借贷平台中的霸主地位已经确立了。

注:截至发文前,已经有消息称 MakerDAO 正在投票进一步提高 DAI 债务上限。

(作者:DAppTotal,内容来自链得得内容开放平台“得得号”;本文仅代表作者观点,不代表链得得官方立场)